Preiswerte Aktien: Weshalb Unternehmenskennzahlen nie isoliert betrachtet werden sollten

Lassen Sie sich nicht von Kennzahlen in die Irre führen. Jeder professionelle Anleger kennt diese Regel. Allerdings gibt es zu jeder Aktie unterschiedliche Meinungen darüber, ob und zu welchem Kurs sie eher gekauft oder verkauft werden sollte. Wir klären auf.

Unternehmenskennzahlen sollten nie isoliert betrachtet werden.

Foto: panthermedia.net/AndreyPopov

Wie kommt es zu solch einem Meinungsspektrum? Die Antwort lässt sich vereinfacht auf zwei Gründe reduzieren: Ein Grund ist die menschliche Psyche. Angst und Gier sind wichtige Treiber des Börsenhandels, vor allem für Privatanleger. Deshalb tappen viele von ihnen immer wieder in dieselben Fallen. Es gibt ganze Bücher zu dem Thema.

Ein anderer Grund sind die vielen Kennzahlen, die Aufschluss darüber geben können, ob eine Aktie hoch oder niedrig bewertet wird. Je nachdem, welche Kennzahlen man auswählt und welcher Kennzahl man am meisten Beachtung schenkt, kann das Urteil über einen Aktienkurs „teuer“ oder „preiswert“ lauten. Die Kunst besteht deshalb zum einen darin, Emotionen auszuschalten, und zum anderen, die irreführenden von den wirklich entscheidenden Kennzahlen zu trennen und vor allem: diese Kennzahlen richtig zu bewerten. Dafür braucht es Expertise und Erfahrung. Denn der Wert einer Kennzahl ergibt sich manchmal erst auf den zweiten Blick.

Warum man das KGV und die Dividendenrendite nicht isoliert betrachten sollte

Ein Beispiel für eine der bekanntesten und gleichzeitig oft irreführenden Kennzahlen ist das KGV, die Abkürzung für Kurs-Gewinn-Verhältnis. Das KGV einer Aktie wird vergleichsweise einfach erstellt: Analysten rechnen anhand der Unternehmensdaten den zu erwartenden Gewinn für das laufende Geschäftsjahr aus und rechnen diesen Betrag auf die einzelne Aktie um. Der Aktienkurs geteilt durch den erwarteten Gewinn ergibt dann das KGV.

Beispiel: Eine Aktie kostet 100 Euro, und der Gewinn pro Aktie wird für das laufende Geschäftsjahr auf 5 Euro geschätzt. Dann hat die Aktie ein KGV von 20. Das Papier wird also mit dem 20-fachen Jahresgewinn bewertet. Die Bewertung einer Aktie anhand des KGV erscheint überzeugend: Je niedriger das KGV, umso billiger ist eine Aktie. Der Pferdefuß dabei: Billig ist nicht gleich preiswert. Das KGV hat nämlich Schwächen. So berücksichtigt das KGV keine Schulden, Pensionslasten und Aktienrückkäufe des Unternehmens. Das kann den eigentlichen Wert einer Firma sehr verzerren.

Profis wissen das. Deshalb ist ein niedriges KGV auch ein deutlicher Hinweis darauf, dass die Marktteilnehmer mehrheitlich davon ausgehen, dass der Gewinn des Unternehmens in den nächsten Jahren eher nicht wachsen wird.

Natürlich gibt es Ausnahmen. Und manchmal lassen sich auch Schnäppchen identifizieren. Aber man sollte nicht grundsätzlich davon ausgehen, klüger als der Markt zu sein. Merke: Betrachtet man das KGV isoliert, ist seine Aussagekraft sehr begrenzt. Deshalb ist bei dieser Kennzahl Vorsicht angebracht. Ein anderes Beispiel für eine oft irreführende Kennzahl ist die Dividendenrendite. Sie gibt das Verhältnis zwischen der Ausschüttung des Unternehmens im vergangenen Jahr und der aktuellen Marktkapitalisierung an. Bei der Dividendenrendite gilt: Je höher die Dividende, desto mehr Ertrag erhalte ich für mein investiertes Geld. Deshalb suchen viele Privatanleger ganz gezielt Unternehmen heraus, die eine hohe Dividendenrendite aufweisen.

Auch hier ist Vorsicht geboten: Gerade bei Unternehmen, die eine besonders hohe Dividendenrendite aufweisen, ist es nicht selten so, dass die zuletzt ausgeschüttete Dividende nicht nachhaltig ist und das Unternehmen die Dividenden in den folgenden Jahren deutlich kürzen muss. Als Ergebnis bricht in solch einem Fall der Aktienkurs ein, wenn viele Investoren die Aktie ausschließlich aufgrund der hohen Dividenden gekauft haben. Die Enttäuschung folgt auf dem Fuß. Und sie kostet Geld.

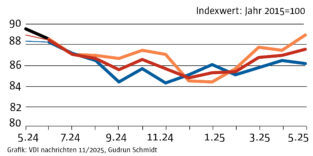

Zudem kann eine Dividende auch aus der Substanz des Unternehmens ausgeschüttet werden. KGV und Dividendenrendite sind trotzdem keine nutzlosen Kennzahlen. Man muss sie nur richtig einordnen. So haben wir festgestellt, dass es beim Kurs-Gewinn Verhältnis sinnvoll ist, die KGVs auf Basis der Gewinn ein drei bis vier Jahren zu betrachten. Manche Unternehmen, die heute noch teuer erscheinen, aber eine gute Firmenentwicklung erwarten lassen, können aufgrund der gestiegenen Gewinne in drei Jahren ausgesprochen günstig sein. Und bei der Dividendenrendite sehen wir, dass man, wenn man einen Aktienindex nach Dividendenrenditen sortiert und die Unternehmen in Zehnereinheiten unterteilt, zu dem Ergebnis kommt, dass häufig das dritte und vierte Zehntel am erfolgreichsten ist. Die Dividenden in diesem Bereich sind etwas niedriger, aber dafür häufig nachhaltiger.

Fazit: Es kommt nicht nur auf eine Kennzahl an

Man muss sie richtig bewerten und im Zusammenspiel mit anderen Kennzahlen einordnen können. Bewerten Sie Unternehmen mit vier einfachen Kennzahlen. Die erste Kennzahl nennt sich Return on Capital Employed (ROCE). Dabei handelt es sich um Erträge, die das Unternehmen aus nicht ausgeschüttetem Kapital erhält.

Ein zweiter Indikator, um ein gut positioniertes Unternehmen zu identifizieren, ist eine möglichst hohe EBITDA-Marge. Als Faustregel gilt: Eine EBITDA-Marge oberhalb von 25 Prozent ist ein Hinweis darauf, dass das Unternehmen sehr rentabel ist und die Marktmacht hat, die Preise durchzusetzen, die seine Erträge sichern.

Die dritte Kennzahl ist das Umsatz- und Gewinnwachstum der vergangenen zehn Jahre. Dieser Wert gibt an, ob das Unternehmen nachhaltig wachsen kann. Gut positionierte Unternehmen sollten in der Lage sein, jährlich mindestens zehn Prozent zu wachsen.

Als vierte Kennzahl sollte das Kurs-Gewinn-Verhältnis in drei Jahren betrachtet werden. Dies dient als ein Indikator dafür, ob ein Unternehmen mit der Perspektive von drei Jahren von Analysten vernünftig bewertet wird.

Diese vier Kennzahlen können im Zusammenspiel einen wichtigen Hinweis darauf geben, ob ein Unternehmen an der Börse unter- oder überbewertet ist.

Lesen Sie auch:

Nicht erst seit Corona: Dieser Technologie gehören die nächsten 10 Jahre

Ein Beitrag von: